La nueva Unión Económica y Monetaria: ¿hecha para durar?

En el presente artículo se tratan de valorar los cambios institucionales que se han acometido en los últimos años para reformar la Unión Económica y Monetaria (UEM). Para ello, de entrada, se recuerda brevemente la estructura institucional con que se dotó inicialmente la UEM para después revisar con mayor detalle la secuencia de crisis que han asolado a la moneda única desde la Gran Recesión de 2008. En particular, se presentan las dificultades que ha tenido la eurozona para desarmar los vínculos que han retroalimentado, y empeorado, tres crisis simultáneas: la de crecimiento, la de la deuda soberana y la bancaria. Visto este contexto, se vinculan los principales cambios institucionales de la UEM con los canales de transmisión de las tres crisis anteriores. Finalmente, se analiza la cuestión de si estas innovaciones institucionales, que configuran de hecho una nueva UEM, mejoran su sostenibilidad futura. La conclusión final no es del todo alentadora.

This article seeks to evaluate the institutional changes implemented in recent years to reform the Economic and Monetary Union (EMU). With this aim in sight, it starts with a brief reminder of the institutional structure the EMU was initially given. It then reviews in greater detail the sequence of crises that have blighted the single currency since the major recession in 2008. Particular attention is given to the difficulties encountered by the Eurozone in deactivating the links that created knock-on effects exacerbating three simultaneous crises: in growth, sovereign debt and banking. In this context, the main institutional changes in the EMU are linked to the transmission channels of these three crises. Finally, there is analysis of whether or not these institutional innovations – which in fact constitute a new EMU – improve its future sustainability. The final conclusion is not especially encouraging.

En 1999, el lanzamiento del euro significaba la entrada en pleno funcionamiento de la Unión Económica y Monetaria (UEM). Para realizar el ejercicio de integración monetaria más ambicioso de la historia –por primera vez once estados cedían soberanía monetaria en su grado máximo–, el diseño institucional de la UEM pivotaba en torno a dos grandes instrumentos: un Banco Central Europeo y una serie de acuerdos destinados a controlar las finanzas públicas de sus miembros y que recibieron el nombre de Pacto de Estabilidad y Crecimiento (PEC). Ambas realidades tenían delimitada su función: el BCE debía gestionar independientemente la política monetaria con el objetivo único de garantizar la estabilidad de precios; el PEC, evitar que una situación de déficit o deuda públicos excesivos de algunos miembros afectase negativamente a la moneda común.

Quince años después, los mecanismos instrumentales de la UEM son más numerosos y cubren aspectos que difícilmente se consideraban alcanzables en el momento de la concepción de la Unión Monetaria. Así, la arquitectura institucional de la UEM incluye ahora un BCE extraordinariamente reforzado (con funciones que alcanzan la supervisión bancaria), la existencia de mecanismos financieros destinados a la ayuda financiera de los países con necesidades especiales (los famosos rescates), una coordinación más estrecha de las políticas económicas (y, en especial, de la política fiscal) de los estados del euro, la inclusión de restricciones legales al exceso de endeudamiento en las constituciones nacionales y los primeros pasos en la creación de una auténtica Unión Bancaria Europea. ¿Cómo ha podido producirse esta evolución institucional acelerada? La respuesta obvia es que la sucesión de shocks económicos vividos desde 2008 –con dos recesiones encadenadas, una crisis bancaria, una crisis de deuda y una etapa de cuasideflación– ha forzado a estos cambios. Sin embargo, esta es una visión excesivamente circunstancial, ya que la respuesta institucional podría haber sido diferente. En los siguientes apartados, se revisarán con mayor detalle los cambios en la arquitectura de la UEM y su vinculación con los shocks mencionados, y se tratará de ofrecer una respuesta a una cuestión fundamental, la de la durabilidad de esta nueva UEM.

La gravedad de la situación económica en la eurozona desde 2008 se entiende mejor si se toma en consideración el hecho de que los países de la moneda única vivieron, realmente, dos crisis enlazadas: la que se desarrolló entre 2008 y 2009 y la que arrancó en 2010 y que, en cierta manera, aún no se ha acabado de cerrar1. La primera de ellas es la que convencionalmente se conoce como Gran Recesión. Aunque supera el objetivo del presente artículo una revisión extensa2, cabe recordar que su determinante inmediato fue la de desaceleración económica en Estados Unidos y la crisis inmobiliaria consiguiente, que acabó generando una doble crisis: una recesión macroeconómica, que afectó de forma prácticamente sincronizada a todas las economías, tanto avanzadas como emergentes, y una crisis bancaria, que tuvo una extensión más concentrada. Fruto de estos shocks, la economía de la eurozona se encontraba, a finales de 2009, en una situación que combinaba un sistema bancario debilitado, una recuperación débil y una especial sensibilidad frente a posibles nuevos problemas de deuda (pública o privada). En definitiva, una UEM vulnerable ante un nuevo shock de confianza. Cuando a finales de 2009 Grecia reconoció que había falseado sus cuentas públicas, esta situación de fragilidad se convirtió rápidamente en una crisis de gran alcance.

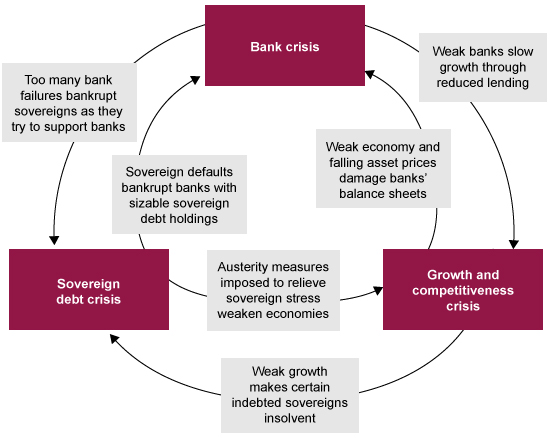

A fin de entender cómo los problemas en Grecia, una economía pequeña y por tanto sin el carácter sistémico de otras, acabaron afectando a las propias perspectivas de existencia del euro y de la UEM es útil interpretar los problemas que se sucedieron desde 2010 bajo el esquema que concibe Shambaugh (2012). De acuerdo con Shambaugh, el problema básico es que la eurozona tuvo que afrontar tres crisis distintas pero que se alimentaban unas a otras (véase el gráfico 1.1). De acuerdo con dicha manera de concebir la crisis, Shambaugh (pág. 158) afirmaba en 2012 que:

«La eurozona está actualmente en una crisis bancaria, en la cual los bancos afrontan una capitalización insuficiente, una liquidez interbancaria restringida e incertidumbre sobre pérdidas futuras. Al mismo tiempo, afronta una crisis de deuda soberana, en la cual al menos un país (Grecia) no responderá totalmente por sus deudas y los tenedores de deuda están cada vez más preocupados por otras deudas soberanas. Finalmente, también afronta una crisis macroeconómica, en la cual el bajo crecimiento y la poca competitividad relativa de la periferia añade más carga sobre algunas naciones endeudadas».

El rasgo crucial que explica los problemas que siguieron es el hecho de que las tres crisis se reforzaban unas a otras. Tal y como se ha tratado de sintetizar en el gráfico 1 entre las tres crisis actuaban como mínimo seis canales diferenciados:

1) El bajo crecimiento provoca presiones sobre la capacidad de devolución de la deuda.

2) Las medidas de austeridad impuestas para aliviar los problemas de endeudamiento debilitan las economías en cuestión.

3) Los rescates bancarios afectan negativamente a las deudas soberanas cuando los gobiernos tratan de salvar sus bancos.

4) La debilidad económica y la caída de los precios de los activos dañan los balances bancarios.

5) Los bancos reducen la concesión de crédito, lo que agrava la ralentización económica.

6) El riesgo de impago de la deuda soberana puede quebrar los bancos cuyos balances tengan importantes montantes de deuda pública.

Gráfico 1. Las tres crisis del euro

Fuente: Shambaugh (2012).

Para hacer frente a estos problemas, que ciertamente no se iniciaron al mismo tiempo, pero que hacia 2011-2012 sí que se estaban materializando de manera simultánea, la Unión Europea (UE) y los Estados miembros realizaron un proceso de experimentación de políticas económicas y de cambios institucionales como no se había conocido desde las crisis de oferta de las décadas de 1970-19803.

Desde que Grecia empezó a mostrar dificultades para hacer frente al pago de su deuda pública, la UE puso en marcha un sistema de financiación de emergencia que debe evitar a los países afectados la necesidad de acudir a los mercados para financiarse. Así, en mayo de 2010 se crearon dos instrumentos financieros –el Fondo Europeo de Estabilidad Financiera (FEEF) y el Mecanismo Europeo de Estabilidad Financiera (MEEF)– que nutrieron las ayudas crediticias de Grecia, Irlanda y Portugal. En 2012 entraba en funcionamiento el Mecanismo Europeo de Estabilidad (MEDE), que sustituyó al FEEF. El MEDE financió las ayudas a España y Chipre. Dos elementos característicos de estos créditos fueron los condicionantes que se establecían para sus desembolsos (condicionantes formalizados en los llamados memorándums de entendimiento) y el seguimiento de los programas mediante misiones tripartitas, formadas por representantes de la Comisión Europea, del Banco Central Europeo (BCE) y del Fondo Monetario Internacional (FMI), y que pronto fueron conocidas como la troika.

A los efectos del esquema conceptual anterior, los rescates financieros se centraban en aliviar el estrés financiero sobre la deuda (canal 2), garantizar la solvencia de los bancos más afectados (canal 3) y contribuir a la recuperación de una senda de crecimiento sostenible (canales 1 y 4) mediante una combinación de medidas de ahorro y racionalización públicos (las medidas de austeridad, como se conocieron rápidamente), reestructuración bancaria, devaluación interna y reformas estructurales. Aunque las medidas podían estar mejor o peor concebidas y, por tanto, mejorar en mayor o menor medida las perspectivas económicas y de solvencia de los países a medio y largo plazo, lo cierto es que a corto plazo tenían efectos recesivos que dificultaban solventar los problemas que teóricamente atacaban.

Asimismo, diferentes actuaciones supranacionales trataron de actuar sobre la dimensión estrictamente bancaria de la crisis. La respuesta ante la incertidumbre sobre la solvencia de las entidades bancarias (canales 5 y 6) fue una combinación de pruebas de solvencia de la banca –realizadas en 2011 bajo los auspicios de la Autoridad Bancaria Europea4 (ABE) y en 2014 con la intervención conjunto de la ABE y del BCE5– y de un aumento de los requerimientos de capital. Adicionalmente, el BCE proveyó de liquidez extraordinaria a los bancos a fin de reducir los riesgos de insolvencia (de nuevo, canal 6, especialmente mediante las subastas extraordinarias de 2011 y 2012, conocidas como LTRO por las siglas en inglés de Longer-term Refinancing Operation) y para canalizar recursos hacia el crédito (en este caso operando sobre el canal 5 a través del mecanismo conocido como T-LTRO, por sus siglas en inglés de Targeted Longer-term Refinancing Operations).

A pesar de esta batería de iniciativas, el carácter claramente reactivo, coyuntural y demasiado focalizado de muchas de ellas pusieron de manifiesto la necesidad de actuar en una doble dirección. En primer lugar, el carácter de retroalimentación entre los tres elementos de la crisis exigía una intervención directamente destinada a romper el más pernicioso de estos vínculos, el que asociaba deuda pública y banca. La solución que se arbitró en el verano de 2012 combinaba la posibilidad de que el MEDE financiase directamente a la banca y de que el BCE actuase sobre el mercado secundario de deuda pública, con la posibilidad de realizar compras de bonos bajo determinadas condiciones6.

Un segundo elemento que generaba consenso es que el diseño de la UEM de 1999 debía modificarse para evitar que una hipotética repetición de una crisis como la acaecida volviese a poner contra las cuerdas el euro y la integración monetaria. Dado que las dos dimensiones más evidentes de la crisis eran los problemas de sostenibilidad de la deuda pública y los problemas bancarios, la propuesta de reforma institucional tendría, lógicamente, que focalizarse en ambas cuestiones. Por lo que se refiere a la cuestión de las finanzas públicas, en 2011 entró en vigor el llamado six pack, un conjunto de medidas legales destinadas a mejorar la monitorización de los presupuestos nacionales y reforzar el Pacto de Estabilidad y Crecimiento7. En ese mismo 2011, se ampliaron los elementos de coordinación presupuestaria y de monitorización de los desequilibrios macroeconómicos fundamentales del llamado Semestre Europeo, el sistema de coordinación de las políticas económica de la UE. Poco después, en 2012, se firmó el Tratado de Estabilidad, Coordinación y Gobernanza, que busca reforzar la sostenibilidad de las finanzas públicas mediante la inclusión en el ordenamiento jurídico nacional de cláusulas que garanticen el equilibrio presupuestario. El Tratado entró en vigor el primero de enero de 2013 y fue firmado por todos los Estados miembros menos Reino Unido y la República Checa.

La dimensión de la prevención de las crisis bancarias se trató mediante la ambiciosa propuesta de alcanzar una auténtica Unión Bancaria Europea, una propuesta que se lanzó en el crítico verano de 2012. Por el momento, el primer elemento tangible de dicha propuesta es el Mecanismo Único de Supervisión (MUS), que traslada la competencia de supervisión bancaria del ámbito nacional al del BCE, que pasa a ser el responsable único de la supervisión bancaria de las entidades bancarias de la eurozona (y de las de aquellos países de la UE que voluntariamente decidan someterse al MUS). El MUS está en funcionamiento desde el primero de enero de 2015. El siguiente elemento de la Unión Bancaria será el Mecanismo Único de Resolución (MUR), el sistema que dirimirá los eventuales procesos de liquidación de los bancos quebrados de la eurozona. Para financiar estos procesos, se constituirá un Fondo Único de Resolución, que se financiará a cargo del sistema financiero. Está previsto que el MUR comience a operar el 1 de enero de 2016.

Y bien, ¿sobrevivirá esta nueva UEM a una eventual nueva oleada de shocks de similar entidad a los experimentados en los últimos años? La respuesta difiere en función del ángulo disciplinario desde el cual se analiza la cuestión. Desde el punto de vista de la teoría económica, debido a su integración económica incompleta y ausencia de suficiente flexibilidad de factores, la eurozona sigue sin ser un área monetaria óptima (AMO). Es decir, como sucedía ya en 1999, en caso de que se produzcan shocks asimétricos (en el sentido de que afecten de forma sensiblemente distinta a los diferentes estados), es probable que los costes de compartir una moneda superen a los beneficios (véase Mundell, 1961). No obstante, dos líneas de razonamiento académico sirven para matizar la radicalidad del diagnóstico anterior. En primer lugar, una parte de la literatura reciente sobre AMO ha tendido a enfatizar que la optimalidad puede ser más el resultado de la integración monetaria que una precondición (Frankel y Rose, 1997)8. Según esta visión, la UEM está todavía en las fases iniciales del proceso y cabe esperar que en el caso eventual de nuevos shocks la zona del euro estaría en mejores condiciones para afrontarlos.

Una segunda línea de investigación académica (véase, por ejemplo, Cohen, 1993) utiliza precedentes históricos de otras integraciones monetarias para evaluar la importancia del cumplimiento de optimalidad monetaria (y, de hecho, de otros aspectos como la existencia de determinados acuerdos institucionales, por ejemplo, de un banco central único e independiente). Los resultados generales de esta revisión histórica coinciden en señalar que el hecho de ser, o no, un AMO no es explicativo de la duración de los acuerdos monetarios, como tampoco se puede relacionar dicha duración con estructuras institucionales determinadas. El factor que sí se identifica en esta literatura como fundamental es la existencia de o bien un liderazgo monetario fuerte (y una supeditación de los restantes miembros al líder), o bien lo que se denomina en la literatura un sentido de comunidad, y que puede entenderse como la voluntad de trascender el nivel nacional a favor de un ámbito supranacional.

En el caso de la UEM, la construcción de este sentido de comunidad parece inviable si no es mediante alguna forma de unión política que complete la integración monetaria. Un auténtico elemento central en esa dirección sería completar una unión fiscal ambiciosa, que acercase el modelo comunitario a sistemas fiscales federales. Desafortunadamente, la actual crisis, y los desarrollos institucionales antes revisados, solo pueden entenderse como pasos en esa dirección bajo una mirada muy generosa. En esta tesitura, los comentarios que realizó Paul De Grauwe en 2006 todavía mantienen su relevancia: «Es difícil concebir cómo una unión puede ser políticamente sostenible si cada vez que un país de dicha unión entra en problemas debido a desarrollos asimétricos los otros miembros le dicen que es totalmente su culpa y que no debería contar con ayuda alguna. Una unión así no durará» (De Grauwe, 2006). Sin un auténtico sentido de comunidad (que elimine el sentimiento de culpabilidad nacional y la ausencia de apoyo común) la nueva UEM es solo ligeramente más robusta ante hipotéticos shocks futuros.

BALL, L. (2014). «Long-Term Damage from the Great Recession in OECD Countries». NBER Working Paper 20185. Mayo.

COHEN, B. (1993). «Beyond EMU: The Problem of Sustainability». Economics and Politics. Núm. 5.2, págs. 187-203.

DE GRAUWE, P. (2006). «What Have we Learnt about Monetary Integration since the Maastricht Treaty?». Journal of Common Market Studies. Núm. 4, págs. 711-730.

EICHENGREEN, B.; O'ROURKE, K. H. (2009). A tale of two depressions. VoxEU.org.

FRANKEL, J.; ROSE, A. (1997). «The Endogeneity of the Optimum Currency Area Criteria». CEPR Discussion Paper núm. 1473.

HALL, P. (1993). «Policy Paradigms, Social Learning and the State: The Case of Economic Policy-making in Britain». Comparative Politics. Núm. 25:3, págs. 275-296.

LO, A. W. (2012). «Reading about the Financial Crisis: A Twenty-One-Book Review». Journal of Economic Literature. Núm. 50(1), págs. 151-178.

MUNDELL, R. A. (1961). «A Theory of Optimum Currency Areas». American Economic Review. Núm. 51, págs. 657-665.

ROSE, A.; Spiegel, M. (2010). «The Causes and Consequences of the 2008 Crisis: International Linkages and American Exposure». Pacific Economic Review. Núm. 15, págs. 340-363.

SHAMBAUGH, J. (2012). «The Euro's Three Crises». Brookings Papers on Economic Activity. Primavera.

- Sobre la dificultad de definir con precisión cuándo empezó la crisis que se ha venido denominando la Gran Recesión, véase Lo (2012).

- Revisiones más amplias pueden encontrarse, por ejemplo, en Ball (2014), sobre los efectos a largo plazo de la Gran Recesión, Rose y Spiegel (2010), para evaluar las vías de difusión de la crisis a nivel global, y Eichengreen y O’Rourke (2009), sobre la comparativa entre la Gran Recesión y la Gran Depresión de 1930.

- Sobre los proceso de aprendizaje y experimentación de la política económica, véase Hall (1993).

- La ABE se crea en 2010 para mejorar la supervisión de las actividades bancarias a nivel comunitario.

- En España, adicionalmente, se realizaron pruebas de solvencia específicas en 2012, a fin de calibrar las necesidades específicas de fondos en el marco de la ayuda financiera a la banca que se solicitó ese mismo año.

- El 26 de julio de 2012, en un discurso en la City londinense, el presidente del BCE Mario Dragui anunció que, dentro de su mandato, el BCE haría lo que hiciese falta para salvaguardar el euro. Estas palabras, que tuvieron un resultado inmediato disminuyendo la presión sobre el riesgo soberano, se concretaron en septiembre de ese mismo año con la puesta en marcha del mecanismo conocido como OMT (por las siglas en inglés de outright monetary transactions), que establece la posibilidad de compras de bonos en el mercado secundario para salvaguardar la efectividad de la política monetaria.

- Quizá la medida más decisiva es el cambio de las reglas de votación en el Consejo, que debería reducir el margen de maniobra político para bloquear el funcionamiento del Pacto de Estabilidad y Crecimiento.

- Técnicamente, esta situación se conoce en la literatura como «endogeneidad de las AMO».

ODS

Àlex Ruiz Posino

Àlex Ruiz PosinoConsultor de los Estudios de Economía y Empresa de la Universitat Oberta de Catalunya, profesor asociado de la Universidad Autónoma de Barcelona y de la Universitat Abat Oliba-CEU. Es doctor en Economía por el Instituto Universitario de Estudios Europeos de la Universidad Autónoma de Barcelona, institución en la cual investigó cuestiones de economía política de la integración monetaria europea. Ha publicado trabajos relacionados con la Unión Económica y Monetaria, la integración europea y las economías emergentes.