Pagar o no pagar impostos? És aquesta la qüestió?

Els individus, com a éssers egoistes, tenen incentius a no complir de manera voluntària amb el pagament d’impostos. Aquesta baixa predisposició difereix entre països o, dins d’un país, entre individus. Atesos els costos socials que comporta l’incompliment fiscal, trobar mecanismes que puguin millorar aquesta predisposició, això és, que, sense la necessitat de mecanismes coercitius, millorin la «moral impositiva» és un aspecte clau per a l’efectivitat, eficiència i equitat del nostre sistema fiscal. En aquest article, es discuteixen aquestes qüestions i es proposen diversos mecanismes per fomentar la moral impositiva, el nivell de la qual no necessàriament queda ben reflectit en les enquestes que s’acostumen a fer sobre aquest tema.

Individuals, as selfish beings, have incentives not to voluntarily comply with the payment of taxes. This low predisposition differs between countries or, within a country, between individuals. Given the social costs of tax non-compliance, finding mechanisms that can improve this predisposition, that is, without the need for coercive mechanisms, improve “tax morale” is a key aspect for the effectiveness, efficiency and equity of our system. fiscal. In this article, these issues are discussed and various mechanisms are proposed to promote tax morale, the level of which is not necessarily well reflected in the surveys that are usually carried out on this topic.

«[...] de quants recursos més no podria disposar l’Estat si hi hagués més ciutadans de bé capaços d’oposar-se a la corrupció i a l’evasió fiscal? En efecte, per combatre la corrupció i l’evasió fiscal no n’hi ha prou només amb bones lleis: es requereix tenir una bona escola i una bona universitat, es requereix formar estudiants i ciutadans capaços d’estimar el bé comú [...]».

Ordine, Nuccio (2017). Clásicos para la vida. Una pequeña biblioteca ideal (pàg. 41). Acantilado.

D’acord amb Benjamin Franklin, un dels pares fundadors dels Estats Units, «pagar o no pagar impostos» no és la qüestió. En correspondència privada amb un científic francès (en francès), el 1789, li parlava sobre la ratificació recent de la Constitució dels EUA, a la qual li augurava una vida llarga, encara que també deia: «[…] en aquesta vida, no hi ha res cert tret de la mort i els impostos».1 Aquesta és una frase molt cèlebre,2 la qual, tanmateix, requereix certs matisos, com a mínim, sobre el nivell i la distribució de la càrrega impositiva.

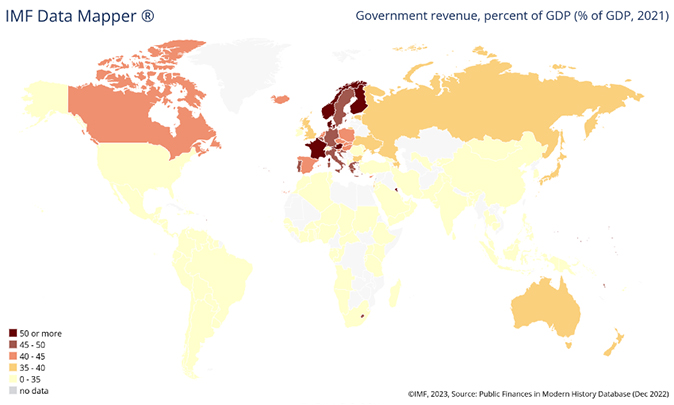

En la figura 1, mostrem el nivell de pressió fiscal (ingressos públics sobre el PIB)3 el 2021 per a tots els països del món per als quals hi ha dades. El primer matís, per tant, és que la incidència dels impostos dista de ser la mateixa entre països. A Europa i, en concret, als països nòrdics, és on la famosa asseveració pren més sentit. En tot cas, a cada país, els contribuents, caracteritzats com a éssers egoistes, intenten evitar el pagament d’impostos que, per a Franklin, era inevitable.4 Aquest és el matís rellevant per a aquest article.

Figura 1. Pressió fiscal, a escala mundial (2021): Ingressos públics com a percentatge sobre el PIB

Font: Fons Monetari Internacional, IMF Datamapper

Aquesta evitació o intent d’evitació es pot fer a través de diferents marges, siguin legals (elusió fiscal) o il·legals (evasió fiscal) (vegeu capítol 3 de Slemrod i Gillitzer, 2014). Mentre que, en la pràctica, la qualificació d’un marge com a legal o il·legal pot ser complicada, la conseqüència és, en tots dos casos, la mateixa: una pèrdua de recaptació per a l’erari públic i, com que, a més, les possibilitats d’elusió o la predisposició a evadir és més gran entre els individus amb més capacitat econòmica, la redistribució es veu ressentida (vegeu, per exemple, Alstadsæter, Johannesen, Le Guern Herry i Zucman, 2022). Sens dubte, doncs, l’evitació d’impostos és un cost per a la societat i fa, a més, que la famosa frase de Franklin perdi generalitat, que no celebritat.

Davant aquesta situació, hi ha diferents marges de resposta per al sector públic, en funció, alhora, de com es comporta el contribuent a l’hora de pagar impostos. La caracterització d’aquest comportament és clau. Sobre aquest tema, Allingham i Sandmo (1972) és el treball seminal. Els individus prenen la decisió sobre evadir o no5 i, si ho fan, en quin percentatge a partir de maximitzar-ne la utilitat esperada, la qual implica contraposar els beneficis d’evadir als costos esperats. Es tracta de costos esperats, ja que, en el moment de prendre la decisió, ser descobert pel sector públic és una mera probabilitat. En aquest context, certament, l’administració podria reduir el frau a zero establint una sanció per unitat d’impost evadida que tendís a l’infinit o bé fixant una probabilitat d’inspecció del 100 %. Sobre el primer, hi ha consens en el fet que la sanció ha de guardar proporcionalitat amb la infracció,6 mentre que el segon, simplement, no seria rendible. No obstant això, el mecanisme de retenció fa que, per a les rendes subjectes a aquest, la detecció del frau sigui automàtica; per tant, per a aquestes rendes, la probabilitat és, de facto, del 100 %.7 Hi ha també evidència que el nivell de pressió fiscal provoca respostes d’evasió i d’elusió fiscal (per exemple, Kleven, Knudsen, Kreiner, Pedersen i Saez, 2011), la qual cosa pot condicionar, fins i tot a través de la mateixa resposta del sector públic (e. g., reducció de tipus impositius nominals o establiment de règims especials), la capacitat recaptatòria i redistributiva del sistema fiscal.

Malgrat la lògica econòmica que hi ha darrere del model tradicional d’evasió fiscal i més enllà del fet que, a causa del mecanisme de retenció, la probabilitat d’inspecció no és tan baixa com han presumit els models teòrics estàndard, la teoria prediu un nivell d’evasió molt més elevat del que s’intueix que hi ha o del que s’ha arribat a estimar. Això ha donat peu a la denominada paradoxa de l’evasió fiscal, i al desenvolupament de noves teories de comportament del contribuent, entre aquestes, la de la moral impositiva.8 En termes genèrics, definim la moral impositiva com la predisposició intrínseca dels individus a contribuir al bé comú. L’existència d’un nivell elevat de moral impositiva, doncs, serien bones notícies per al nostre sector públic. L’evasió i l’elusió deixarien de condicionar, o ho farien encara menys, el disseny del sistema fiscal i, a més, es podrien reduir els costos de l’administració encaminats a reduir les possibilitats d’evitació.

Luttmer i Singhal (2014) identifiquen certs marges que poden explicar el nivell de moral impositiva. Això és fonamental. Si la moral impositiva és, com més aviat definim de manera genèrica, intrínseca a l’individu, possiblement, condicionada per factors històrics, culturals o, fins i tot, religiosos, esdevé un factor a tenir en compte, però que no pot ser modulat per l’administració tributària. És exogen. Ara bé, si hi ha possibilitat d’identificar marges per mitjà dels quals promocionar-la, esdevé, com ja suggerim també, un element molt potent per aconseguir l’efectivitat de la política impositiva fomentant el denominat compliment fiscal voluntari (OCDE, 2021).

Hi ha marge efectiu per promocionar la moral impositiva i, així, el compliment fiscal voluntari? Vegem:

- Si la moral impositiva és explicada per factors estrictament intrínsecs a la població, el sector públic tindrà poc marge per actuar, com a mínim, en el curt-mitjà termini. Això sí, l’administració haurà d’acomodar la seva escala al nivell de moral impositiva exògenament determinat.

- Probablement, no obstant això, hi ha cert marge (vegeu també Durán-Cabré i Esteller-Moré, 2018). Per exemple, a través de

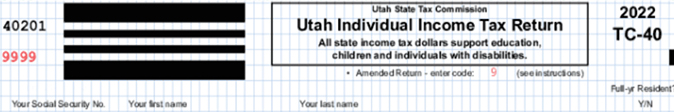

- Provocar certes empentes al contribuent (en anglès, nudges) mitjançant un disseny intel·ligent de l’imprès de declaració (en anglès, smart return) (Bankman, Nass i Slemrod, 2015). N’és un exemple el que es mostra en la figura 2: l’imprès estatal de declaració de la renda de Utah. En l’encapçalat, es pot llegir: «Tota la recaptació es dedicarà a afavorir l’educació, i també infants i individus amb alguna discapacitat». Sens dubte, a l’hora d’emplenar l’imprès, davant aquesta afirmació, se li pot generar a l’individu un conflicte moral, el qual resolgui no evadint impostos. Un altre exemple és explotar el cost psicològic o moral que pressuposa el fet de mentir per comissió en comptes de fer-ho per omissió. El segon és el que, en la pràctica, es produeix. Perquè es doni el primer, en l’imprès, es pot plantejar una pregunta com «Pot afirmar amb prou rotunditat que ha declarat tots els ingressos subjectes a l’impost i que no s’ha beneficiat de manera irregular de l’aplicació d’algun benefici fiscal?». De nou, aquesta pregunta pot interpel·lar la moral de l’individu i reduir l’incentiu a defraudar. L’important d’aquesta política d’empentes o esperons és que el cost és molt baix, de manera que, gairebé per definició, tendirà a ser rendible.

Figura 2. Imprès de declaració de l’estat de Utah als EUA (2022)

- Informar sobre quin és el comportament estàndard i sobre els costos que implica no seguir aquest comportament. De vegades, els individus sobrevaloren el nivell de frau i arriben a pensar que es tracta d’un fenomen generalitzat, la qual cosa els pot portar a concloure que l’evitació no és un comportament (tan) moralment reprovable. Sent així, estimar el frau, i també publicitar-lo, pot, novament, incentivar el compliment fiscal voluntari (Kornhauser, 2005). Per a això, la condició necessària és que s’estimi el frau, la qual cosa, a Espanya, diguem-ne, és una raresa (Durán-Cabré, Esteller-Moré, Mas-Montserrat i Salvadori, 2019). La publicació de la llista de contribuents defraudadors i morosos9 va en la línia de donar a conèixer l’excepcionalitat i el cost financer de separar-se de l’estàndard, i també de generar un impacte directe sobre els incentius a defraudar per no aparèixer assenyalat socialment.

- Promocionar la confiança en les institucions sigui a través d’un bon ús dels recursos públics10 o fins i tot d’un bon disseny del sistema fiscal.11 No en va el pas de les contribucions feudals (per finançar guerres) a sistemes més estables d’imposició (incloent-hi la provisió d’infraestructures) es van basar en la cessió progressiva de poder de decisió sobre els ingressos públics des dels senyors feudals cap als contribuents.12 Aquest factor és més costós, és clar, que els dos anteriors. Durán-Cabré, Esteller-Moré, Rizzo i Secomandi (2023) demostren, per exemple, que l’èxit de la vacunació de la COVID-19 va incrementar la predisposició al pagament d’impostos, és a dir, va afavorir la contribució al bé comú; a partir d’aquest resultat, és fàcil fer una analogia amb el compliment fiscal voluntari. Igualment, una complexitat «excessiva» en el disseny dels impostos –incloent-hi en relació amb la seva aplicació– pot produir rebuig a l’hora de generar compliment fiscal voluntari.

- I, finalment, garantir l’educació civicotributària. És fonamental deixar clara la necessitat de col·laborar amb el bé comú, i també identificar i publicitar els costos que suporta la societat, suportem tots, arran de l’evasió o de l’elusió fiscal. Aquí, l’afirmació d’Ordine (2017) adquireix sentit ple. Una qüestió interessant, per exemple, és saber quan i en quin context és més «productiva» l’educació cívic-tributària.13 Tornarem sobre això al final de l’article.

- Provocar certes empentes al contribuent (en anglès, nudges) mitjançant un disseny intel·ligent de l’imprès de declaració (en anglès, smart return) (Bankman, Nass i Slemrod, 2015). N’és un exemple el que es mostra en la figura 2: l’imprès estatal de declaració de la renda de Utah. En l’encapçalat, es pot llegir: «Tota la recaptació es dedicarà a afavorir l’educació, i també infants i individus amb alguna discapacitat». Sens dubte, a l’hora d’emplenar l’imprès, davant aquesta afirmació, se li pot generar a l’individu un conflicte moral, el qual resolgui no evadint impostos. Un altre exemple és explotar el cost psicològic o moral que pressuposa el fet de mentir per comissió en comptes de fer-ho per omissió. El segon és el que, en la pràctica, es produeix. Perquè es doni el primer, en l’imprès, es pot plantejar una pregunta com «Pot afirmar amb prou rotunditat que ha declarat tots els ingressos subjectes a l’impost i que no s’ha beneficiat de manera irregular de l’aplicació d’algun benefici fiscal?». De nou, aquesta pregunta pot interpel·lar la moral de l’individu i reduir l’incentiu a defraudar. L’important d’aquesta política d’empentes o esperons és que el cost és molt baix, de manera que, gairebé per definició, tendirà a ser rendible.

Smart returns, transparència sobre la realitat del frau (nivell, distribució i impacte social), reciprocitat entre contribuents-sector públic (eficiència en la prestació de béns i serveis públics i un bon disseny del sistema fiscal) i educació civicotributària són alguns dels factors que caldria fomentar. Qualsevol política alternativa –sigui dedicar recursos a la lluita contra el frau prenent aquest com a donat o suportar, d’una manera o una altra, els costos que l’evitació del pagament d’impostos genera– és, amb tota seguretat, més costosa per a tots. Una combinació de coerció i foment de la moral impositiva és l’ideal.

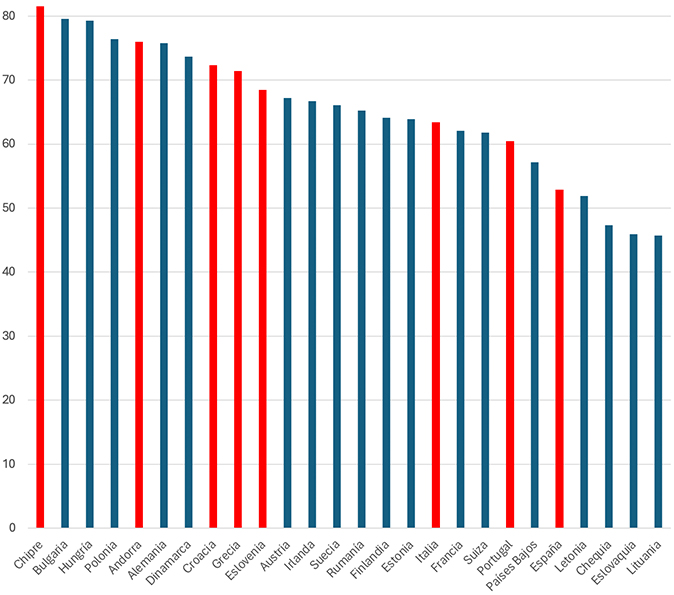

Les dades són importants. Ens poden informar sobre els determinants modulables de la moral, si algun, i en tot cas, poden servir per a, coneixent el seu nivell, decidir l’escala de la nostra administració tributària. Què ens diuen? Comencem mostrant a partir de la figura 3 els nivells de moral impositiva per als països membres de la UE més Andorra i Suïssa. Les dades provenen del Joint EVS/WVS 2017-2022 Dataset; l’any de l’enquesta pot diferir entre països, estant tots, en tot cas, en el període 2017-2022.14 L’important és que aquesta base de dades permet la comparació entre països. En concret, la pregunta que utilitzem per a definir el nivell de moral impositiva per país és si l’enquestat considera que enganyar a l’hora de pagar impostos (en anglès, en l’original, Cheating on taxes) està o no justificat. La variable pot prendre un valor des d’1 (mai està justificat) fins a 10 (sempre està justificat). A partir d’aquí, definim la moral impositiva com el percentatge d’individus d’un país que van contestar que aquest tipus d’engany mai no està justificat. Així, la nostra aproximació al concepte de moral impositiva és de màxims: o es té moral o no es té.

Figura 3. Moral impositiva per països de la UE més Andorra i Suïssa (2017-22)

Font: Joint EVS/WVS 2017-2022 Dataset

Malgrat que hi ha dubtes sobre l’existència d’un component geogràfic en el nivell de moral impositiva entre els països de la UE (Zhang, Andrighetto, Ottone, Ponzano i Steinmo, 2016), en concret, sud d’Europa enfront de la resta, en la figura 3, identifiquem en vermell el nivell de moral dels països del sud del continent. Podem veure que no hi ha un patró clar. De fet, el país amb un nivell de moral fiscal més alt és Xipre (sud d’Europa), mentre que els Països Baixos o França se situen per sota de la mitjana no ponderada del conjunt de països, que és del 65,25 %. L’explicació de les diferències entre països és, doncs, més complexa, de manera que entra en joc una diversitat de factors que van des dels institucionals com la fatiga fiscal (nivells elevats de pressió fiscal redueixen la moral) o la redistribució interregional (resident d’una regió contribuent enfront de no-contribuent) fins a individuals com el gènere, la religió o el nivell socioeconòmic (Lago-Peñas i Lago-Peñas, 2010). El component geogràfic no és determinista. Les institucions i els factors socioeconòmics individuals tenen un pes molt important.

Com es compara Espanya amb els països del seu entorn? D’entrada, el nivell de moral impositiva, 52,9 %, se situa per sota de la mitjana (una mica més de 12 punts percentuals (p. p.) menys), i curiosament, també per sota del d’Andorra (-23,1 p. p.) i del de Xipre (-28,6 p. p). Com dèiem, pot haver-hi factors de naturalesa diversa que expliquin aquestes diferències. La pressió fiscal, no obstant això, no sembla explicar la diferència entre Espanya i Xipre, perquè la importància dels impostos sobre el PIB és, pràcticament, idèntica a tots dos països; en canvi, sí que podria ser l’explicació de la diferència amb Andorra, el nivell de pressió fiscal de la qual és manifestament inferior al d’Espanya. En qualsevol cas, el realment curiós del nostre país és que un 3,8 % dels enquestats sí que justificarien sempre el fet de defraudar Hisenda; aquest és el percentatge més alt, juntament amb el de Romania (5 %) i amb el de Croàcia (també el 3,8 %), de manera que la mitjana no ponderada de «sempre el justificaria» se situa en l’1,3 %. Aquest resultat, que denota polarització, és remarcable no pel percentatge en si, sinó per la peculiaritat d’aquesta percepció extrema de la societat espanyola respecte a la d’altres països de la Unió. D’entrada, doncs, en termes relatius, el nivell de moral impositiva a Espanya és baix; en termes absoluts, també destaca que un 47 % de la població pot arribar a justificar el fet de defraudar la Hisenda. El foment del compliment fiscal voluntari sembla quelcom del tot necessari.

No obstant això, intentarem ser més precisos en treballar amb les dades. Per a això, ens centrarem en un impost concret, l’impost sobre el valor afegit (IVA). La pregunta anterior que determinava el nivell de moral impositiva per país era, probablement, massa genèrica. Explotem, ara, les respostes donades a la pregunta següent:

«Com greu valores una situació tipus en què algú demana pagar en efectiu i sense factura per estalviar-se l’IVA o altres impostos?»15

Aquesta pregunta va ser formulada en l’onada 2 de l’European Social Survey. Malauradament, només es va plantejar aquesta pregunta en aquesta ona, el 2004. Les respostes anaven des de «No greu en absolut» fins a «Seriosament greu». De manera anàloga a la parametrització anterior, hem definit moral impositiva com el percentatge d’individus que se situaven en la posició extrema «Seriosament greu». Els resultats es mostren en la taula 1. En aquesta taula, també mostrem el que denominem fets; aquesta és una variable que es construeix, també a partir de l’onada 2, a partir de les respostes donades a la pregunta següent:

«Durant els últims cinc anys, que sovint, si alguna vegada, has pagat en efectiu sense factura per evitar el pagament de l’IVA o d’altres impostos?»16

En aquest cas, parametritzem la variable «fets» com el percentatge d’enquestats que van contestar que mai no havien actuat així durant els últims cinc anys. L’alternativa era «una vegada», «dues vegades», «tres o quatre vegades», «cinc vegades o més», o no ha tingut l’experiència. Per tant, hem recalculat el percentatge sense tenir en compte la situació dels que van contestar no haver-se enfrontat a aquesta mena d’experiències o situacions durant els últims cinc anys. La correlació entre totes dues sèries és negativa (-0,24): com més gran és la moral impositiva revelada, més probable és haver demanat, amb més o menys freqüència durant els últims cinc anys, pagar en efectiu i sense factura per estalviar-se el pagament de l’IVA. Això és del tot anòmal,17 tret que els individus sobrerevelen el seu nivell de moral en els contextos en què és més freqüent l’evasió de l’IVA. Denota certa «hipocresia social». I, en tot cas, posaria en dubte les estadístiques basades en la comparació entre països de la moral impositiva així com caldria ser cautelós en explicar les diferències entre països a partir d’aquestes estadístiques.

Taula 1. El cas de l’IVA: Moralitat enfront de fets

| Moral impositiva | Fets | |

| Turquia | 40,90 % | 53,40 % |

| Grècia | 30,90 % | 65,00 % |

| Portugal | 28,60 % | 69,30 % |

| Islàndia | 28 % | 53,60 % |

| Ucraïna | 23,60 % | 59,90 % |

| Suècia | 22,60 % | 65,40 % |

| Dinamarca | 21,40 % | 53,90 % |

| Txèquia | 20,70 % | 75,60 % |

| Espanya | 18,70 % | 64,70 % |

| Hongria | 18,30 % | 49,80 % |

| Noruega | 18 % | 71,10 % |

| Polònia | 17,70 % | 54,30 % |

| Finlàndia | 16,90 % | 67,80 % |

| Eslovènia | 15,50 % | 69,50 % |

| Eslovàquia | 15 % | 63,90 % |

| Estònia | 14,60 % | 30,20 % |

| Suïssa | 14,40 % | 81,60 % |

| Irlanda | 12,70 % | 76,80 % |

| Regne Unit | 11,50 % | 81,10 % |

| Luxemburg | 10,30 % | 64,20 % |

| Bèlgica | 9,90 % | 65,30 % |

| Àustria | 8,70 % | 61,30 % |

| Països Baixos | 8,20 % | 71,00 % |

| Alemanya | 7 % | 57,30 % |

| França | 3,70 % | 71,70 % |

Font: onada 2 de l’European Social Survey (2004)

El nivell de moral impositiva d’Espanya que mostra la taula 1 se situa ara lleugerament per sobre de la mitjana (18,7 % enfront de 17,5 %). Observeu, no obstant això, que la mostra de països que estem utilitzant ara és més gran que la utilitzada en la figura 3, que bàsicament era la UE, i que entre l’una i l’altra hi ha 13 anys de diferència. En aquest cas, no s’observa per al cas espanyol una polarització tan extrema com anteriorment: un 9,6 % considera que és un fet sense importància en contraposició amb el 9,8 % de la mostra. En relació amb els «fets», la posició d’Espanya és també intermèdia.

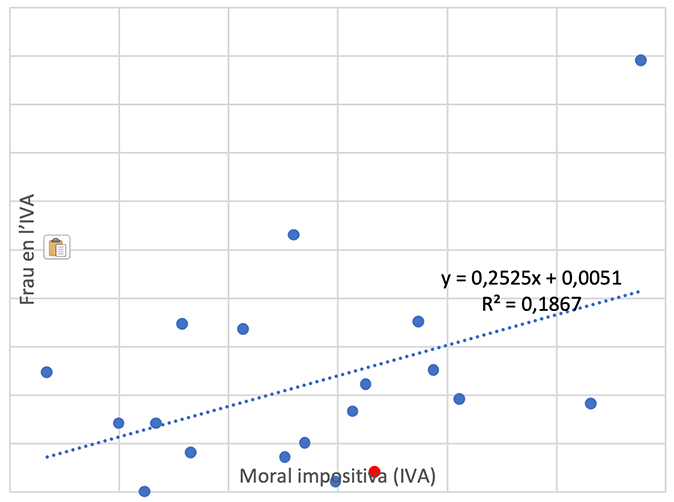

Figura 4. Relació entre moral impositiva i frau fiscal en l’IVA a la UE

Font: VAT GAP Report 2023, UE; i dades de l’onada 2 de l’European Social Survey (2004)

Tornem a la contradicció abans detectada, sobre la qual hem conclòs que la moral impositiva pogués estar sobrevalorada. En la figura 4, mostrem la correlació entre la moral impositiva (respecte de l’IVA només; taula 1) i el frau fiscal estimat en aquest impost (no derivat, per tant, de dades d’enquesta). Curiosament, aquí, de nou, la relació és anòmala: a més moral impositiva, més frau fiscal en l’IVA (Comissió Europea, 2023). Aquest és un resultat sobre el qual cal ser especialment caut: es basa en una simple anàlisi de correlació (en absència de moral impositiva, el frau fiscal podria ser encara més gran) i hi ha una diferència d’anys important entre totes dues variables. El punt vermell en la figura identifica a Espanya: a partir de la relació estàndard entre frau i moral (identificada per la recta de punts amb pendent positiu), observem que el nivell de frau fiscal és molt baix, atès el seu nivell de moral impositiva. Amb totes les cauteles d’una anàlisi de correlació, això pot voler dir que l’administració tributària compensa amb més esforços aquest baix nivell de moral o que el nivell de moral des de 2004 fins a l’any de l’estimació del frau (2022) ha augmentat de manera substancial al nostre país. En qualssevol dels casos, segons les estimacions de la CE del frau en l’IVA, a Espanya, la situació d’aquest impost no és «greu» i l’asseveració de Franklin torna a prendre sentit.

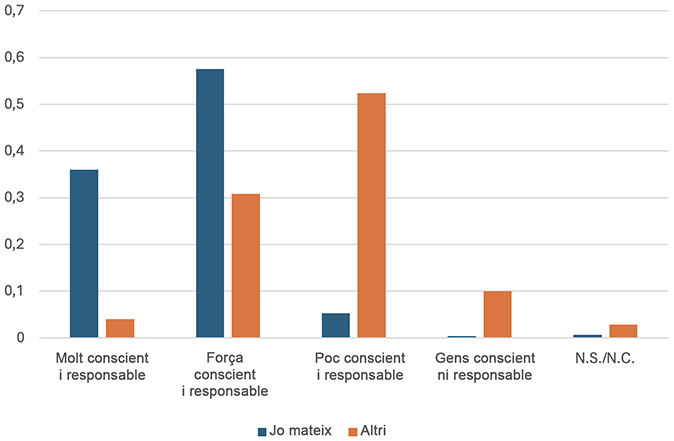

Figura 5. «Jo» enfront d’«altri», valorats en termes de moral impositiva

Font: Opinión pública y política fiscal de 2023

Tornem a tractar la «hipocresia social». En la figura 5, a partir, ara, de les dades del CIS sobre Opinión pública y política fiscal de 2023, mostrem la (falta de) correspondència entre com s’autodefineixen els individus en termes de moral impositiva i com valoren en aquests termes a la societat («altri»). En concret, la pregunta sobre «altri» és la següent:

«Creu Vostè que els/les espanyols/es, a l’hora de pagar impostos, són molt conscients i responsables, força conscients i responsables, poc o gens conscients i responsables?»

Es pot entendre que és una manera alternativa de preguntar sobre la moral impositiva dels altres; mentre que sobre un mateix utilitzem la pregunta següent:

«I Vostè, personalment, es considera a si mateix/a, molt conscient i responsable, força conscient i responsable, poc o gens conscient i responsable?»

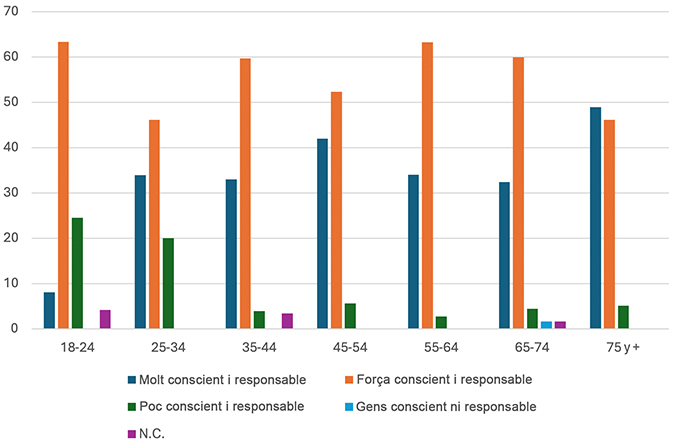

Les visions contrasten clarament: gairebé un 94 % es considera a si mateix molt o força conscient del deure de pagar impostos (columna blava en la figura 5), mentre que aquesta situació només la considera així per al 35 % d’«altri» (columna taronja). El percentatge elevat d’«un mateix» i com es contradiu amb la visió que té un d’«altri», novament, genera dubtes sobre la fiabilitat d’aquesta mena d’enquestes; com a mínim, en interpretar-les en valor absolut. Sí que pot tenir utilitat per comparar entre grups dins d’una societat. Això és el que mostra la figura 6. Són els grups més joves (18-34 anys) els que són menys conscients i responsables del pagament d’impostos (o més sincers en les seves respostes). Per tant, és entre aquest grup de la població en què una bona educació civicotributària és més «productiva»,18 encara que la formació contínua mai estigui de més. Ordine dixit.

Figura 6: «Jo», en termes de moral impositiva per franges d’edat

Font: Opinión pública y política fiscal de 2023

El no compliment fiscal voluntari és conseqüència d’un «dilema social». Malgrat tenir una preferència per «el públic» –qui no vol carrers nets, trànsit ordenat, programes de vacunació o una educació que doti els nostres joves de les competències requerides en el món ultracompetitiu actual?–, els individus, de manera egoista i racional, tenim un incentiu a minimitzar la nostra contribució al bé comú. El resultat no és el «millor dels mons».

Davant aquesta situació ben coneguda, però l’escala de la qual no ho és tant, el sector públic té reptes importants, en particular, en el món globalitzat actual (Esteller-Moré i Galmarini, 2023). Més enllà de l’estratègia del pal (polítiques d’inspecció), en aquest article, hem discutit propostes que, a través d’incrementar la denominada moral impositiva, fomentin el compliment fiscal voluntari. Un bon procés de rendició de comptes, un millor disseny dels impresos de declaració o promoure l’educació civicotributària són polítiques que, com a mínim, s’haurien de provar, atesos els seus costos relativament baixos.

ALLINGHAM, Michael G.; SANDMO, Agnar (1972). «Income tax evasion: A theoretical analysis». Journal of Public Economics, vol. 1, núm. 3-4, pàg. 323-338. DOI: https://doi.org/10.1016/0047-2727(72)90010-2

ALM, James; McCLELLAND, Gary H.; SCHULZE, William D. (1992). «Why do people pay taxes?». Journal of Public Economics, vol. 48, núm. 1, pàg. 21-38. DOI: https://doi.org/10.1016/0047-2727(92)90040-M

ALSTADSÆTER, Annette; JOHANNESEN, Niels; LE GUERN HERRY, Ségal; ZUCMAN, Gabriel (2022). «Tax evasion and tax avoidance». Journal of Public Economics, vol. 206, 104587. DOI: https://doi.org/10.1016/j.jpubeco.2021.104587

BANKMAN, Joseph; NASS, Clifford; SLEMROD, Joel (2015). «Using the “Smart Return” to reduce tax evasion». Tax Law Review, núm. 69, pàg. 459-484. DOI: https://doi.org/10.2139/ssrn.2578432

CHRISTIANSEN, Vidar (1980). «Two comments of tax evasion». Journal of Public Economics, vol. 13, núm. 3, pàg. 389-393. DOI: https://doi.org/10.1016/0047-2727(86)90012-5

COMISSIÓ EUROPEA; CASE; PONIATOWSKI, Grzegorz; BONCH-OSMOLOVSKIY, Mikhail; ŚMIETANKA, Adam. (2023). VAT gap in the EU – 2023 report. Luxemburg: Publications Office of the European Union. DOI: https://doi.org/10.2778/911698

DURÁN-CABRÉ, José María; ESTELLER-MORÉ, Alejandro (2018). «¿Qué hacer para aflorar la economía sumergida y el fraude fiscal?: Diseño tributario y gestión». A: E. Bandrés i S. Lago eds.). Economía sumergida y Fraude fiscal, FUNCAS, Capítol 5.

DURÁN-CABRÉ, José María; ESTELLER-MORÉ, Alejandro; MAS-MONTSERRAT, Mariona; SALVADORI, Luca (2019). «The tax gap as a public management instrument: application to wealth taxes». Applied Economic Analysis, vol. 27, núm. 81, pàg. 207-225. DOI: https://doi.org/10.1108/AEA-09-2019-0028

DURÁN-CABRÉ, José María; ESTELLER-MORÉ, Alejandro; RIZZO, Leonzio; SECOMANDI, Riccardo (2023). «Has Covid Vaccination Success Increased the Marginal Willingness to Pay Taxes?». IEB (Institut d’Economia de Barcelona) – Working Papers [en línia]. Disponible a: https://ieb.ub.edu/wp-content/uploads/2023/11/Doc2023-08.pdf

DURÁN-CABRÉ, José María; ESTELLER-MORÉ, Alejandro; MONTOLIO, Daniel; VÁZQUEZ-GRENNO, Javier (2023). «Can the Teacher Change the Perceptions and Preferences of Students?: Experimental Evidence from a Taxation Course». IEB (Institut d’Economia de Barcelona) – Working Papers [en línia]. Disponible a: https://diposit.ub.edu/dspace/handle/2445/209620

GALOR, Oded (2022). El viaje de la humanidad. Editorial Destino.

KEEN, Michael; SLEMROD, Joel (2021). Rebelion, Rascals, and Revenue. Princeton University Press. DOI: https://doi.org/10.1515/9780691199986

KLEVEN, Henrik J.; KNUDSEN, Martin B.; KREINER, Claus T.; PEDERSEN, Søren; Saez, Emmanuel (2011). «Unwilling or unable to cheat? Evidence from a tax audit experiment in Denmark». Econometrica, vol. 79, núm. 3, pàg. 651-692. DOI: https://doi.org/10.3982/ECTA9113

KORNHAUSER, Marjorie E. (2005). «Doing the full monty: will publicizing tax information increase compliance?». Canadian Journal of Law and Jurisprudence, vol. 18, núm. 1, pàg. 95-117. DOI: https://doi.org/10.1017/S0841820900005518

LAGO-PEÑAS, Ignacio; LAGO-PEÑAS, Santiago (2010). «The determinants of tax morale in comparative perspective: Evidence from European countries». European Journal of Political Economy, vol. 26, núm. 4, pàg. 441-453. DOI: https://doi.org/10.1016/j.ejpoleco.2010.06.003

LUTTMER, Erzo; F.P.; SINGHAL, Monica (2014). «Tax Morale». Journal of Economic Perspectives, vol. 28, núm. 4, pàg. 149-168. DOI: https://doi.org/10.1257/jep.28.4.149

OCDE (2021). Building Tax Culture, Compliance and Citizenship. A Global Source Book on Taxpayer Education, second edition [en línia]. Disponible a: https://www.oecd.org/tax/building-tax-culture-compliance-and-citizenship-second-edition-18585eb1-en.htm

SLEMROD, Joel (2001). «A General Model of the Behavioral Response to Taxation». International Tax and Public Finance, vol. 8, pàg. 119-128. DOI: https://doi.org/10.1023/A:1011204301325

SLEMROD, Joel; Gillitzer, Christian (2014). Tax Systems. Massachusetts: The MIT Press. DOI: https://doi.org/10.7551/mitpress/9780262026727.001.0001

ZHANG, Nan; ANDRIGHETTO, Giulia; OTTONE, Stefania; PONZANO, Ferruccio; STEINMO, Sven (2016). «“Willing to Pay?” Tax Compliance in Britain and Italy: An Experimental Analysis». PLoS ONE, vol. 11, núm. 2: e0150277. DOI: https://doi.org/10.1371/journal.pone.0150277

- En anglès, «Our new Constitution is now established, everything seems to promise it will be durable; but, in this world, nothing is certain except death and taxes». Per a una explicació més detallada, entre altres, del context, vegeu: https://constitutioncenter.org/blog/benjamin-franklins-last-great-quote-and-the-constitution

- Recordem que la Constitució espanyola també deixa clara la inevitabilitat del pagament d’impostos: «Tothom contribuirà al sosteniment de les despeses públiques d’acord amb la seva capacitat econòmica mitjançant un sistema tributari just inspirat en els principis d’igualtat i progressivitat que, en cap cas, tindrà abast confiscatori» (art. 31.1). La negreta és nostra.

- La font de les dades (Fons Monetari Internacional) no permet distingir el que són impostos de la resta d’ingressos públics, encara que, sens dubte, la primera font és la predominant.

- «Segons ell [Estupiñá; corredor de negoci i contrabandista], el que la hisenda diu seu no és seu, sinó de la nació, és a dir, de Juan Particular, i burlar a la hisenda és retornar a Juan Particular el que li pertany». Fortunata i Jacinta, part I, pàg. 52, Benito Pérez Galdós, Espasa Clàssics, data de l’edició: 2020. És aquesta una definició excel·lent del comportament egoista dels individus que justifica i condueix a l’evitació del pagament d’impostos.

- Vegeu Slemrod (2001) per a l’anàlisi del comportament derivat de l’elusió fiscal.

- En paraules de Christiansen (1980), «ningú no hauria de ser sentenciat a presó per a tota la vida per evadir una petita quantia d’impostos» (pàg. 391).

- Això seria així per a les rendes del treball i del capital que no es generen en el mercat negre (les primeres) o, sota el principi de residència, les que es generen a territoris fiscalment cooperatius (les segones).

- Altres teories incideixen en el fet que els individus tendeixen a sobrevalorar la veritable probabilitat d’inspecció (vegeu Alm, McClelland i Schulze, 1992).

- Per a l’Agència Estatal d’Administració Tributària, vegeu: https://sede.agenciatributaria.gob.es/Sede/todas-noticias/Publicacion_del_listado_de_deudores_a_la_Hacienda_Publica.html; o, per exemple, per a l’Agència Tributària de Catalunya, https://atc.gencat.cat/ca/agencia/frau-fiscal/llista-deutors/

- Abusant de la literatura de Benito Pérez Galdós, que explica molt bé la idiosincràsia espanyola: «Que m’administrin bé, que no degoti un cèntim…, que es miri pel contribuent i jo seré el primer a felicitar-m’hi, com a espanyol i com a contribuent…» diu don José Ruiz Donoso, l’amic xerraire del protagonista de la novel·la, don Francisco Torquemada. Torquemada en la cruz, primera part, pàg. 146, Alianza Editorial, aquesta edició: 2014.

- «Supressió de totes les contribucions actuals, substituint-les amb l’income tax… Ah!, l’income tax! És el somni de tota la meva vida, l’objecte de tantíssims estudis i el resultat d’una llarga experiència… No el volen comprendre i així està el país… cada dia més perdut, més pobre, i totes les fonts de riquesa assecant-se que és un dolor… Jo el sostinc: l’impost únic, basat en la bona fe, en l’emulació i en l’amor propi del contribuent, és el millor remei de la missera pública». Això és el que diu don Ramón Villaamil, treballador i estudiós de la hisenda pública, l’opinió del qual s’ha de contextualitzar en l’època de la Restauració, com el contingut de l’anterior nota al peu. Miau, Benito Pérez Galdós, pàg. 79, Austral, aquesta edició: 2020.

- Vegeu, per exemple, Keen i Slemrod (2021), pàg. 27-29, o Galor (2022), pàg. 267.

- Durant el curs 2022-23, hem dut a terme un experiment social en el grau d’Economia i d’ADE de la UB (Durán-Cabré, Esteller-Moré, Montolio i Vázquez-Grenno, 2023). S’en deriva que transmetre als alumnes l’experiència de treballadors de l’administració tributària (a través d’un discurs que intenta replicar el context d’una classe) n’afavoreix la percepció que els impostos es paguen amb més justícia del que ells pensaven i que l’administració fa més esforços a l’hora de reduir el frau fiscal del que ells pensaven. Tots dos impactes han de ser favorables quant al compliment fiscal voluntari.

- Les dades per a Espanya són de l’any 2017.

- En anglès, en l’original, «How wrong is someone paying cash with no receipt so as to avoid paying VAT or other taxes?».

- En anglès, en l’original, «How often, if ever, have you paid cash with no receipt so as to avoid paying VAT or other taxes?».

- És del tot anòmal, doncs la definició de moral impositiva es basava a no justificar en cap cas el fet de defraudar la Hisenda Pública. Per tant, aquesta variable així construïda és independent de qualsevol peculiaritat del país de l’enquestat

- Possiblement, la prova que confirma aquest patró asimètric és la pregunta recurrent que fan els alumnes que estudien una assignatura de fiscalitat en el grau d’Economia o d’ADE: «em servirà aquesta assignatura per saber com pagar menys impostos?».

ESTELLER-MORÉ, Alejandro. «Pagar o no pagar impostos? És aquesta la qüestió?». Oikonomics [en línia]. Maig 2024, núm. 22. ISSN 2330-9546. DOI: https://doi.org/10.7238/o.n22.2410

ODS

Alejandro Esteller-Moré

Alejandro Esteller-MoréCatedràtic d’Economia de la Universitat de Barcelona (UB), des del 2017, i codirector de l’àrea de fiscalitat de l’Institut d’Economia de Barcelona (IEB). És editor associat d’Investigaciones Regionales – Journal of Regional Research, i coeditor executiu d’Hacienda Pública Española/Revista de Economía Pública. Ha publicat la seva recerca a revistes com International Tax and Public Finance, Economics Letters, Journal of Public Economics, National Tax Journal, o Review of Income and Wealth; i ha assessorat institucions com ara la Comissió Europea, l’Agència Tributària de Catalunya, l’Ajuntament de Barcelona o el Govern d’Andorra. Més informació a https://sites.google.com/view/aestellermore/.